キャッシュフローマージンとは、売上がどれほど効率的に現金を稼いでいるかの割合のことをいいます。与信管理によく利用されますが、実は転職する際にも見ておきたい数値。計算方法から数字の見方、注意点まで丁寧に解説します。

会計用語は漢字の羅列やカタカナが多くて難しく感じる人も多いのではないでしょうか?よく聞く用語の中でも「キャッシュフローマージン」は、会計だけでなく転職の際にも見ておきたい数字のひとつです。

実務でも転職でも役に立つキャッシュフローマージン。この記事では用語の解説から数字の見方、なぜ大切なのかということまで徹底解説!用語を初めて聞いたという人も、しっかり理解しておきましょう。

キャッシュフローマージンとは?

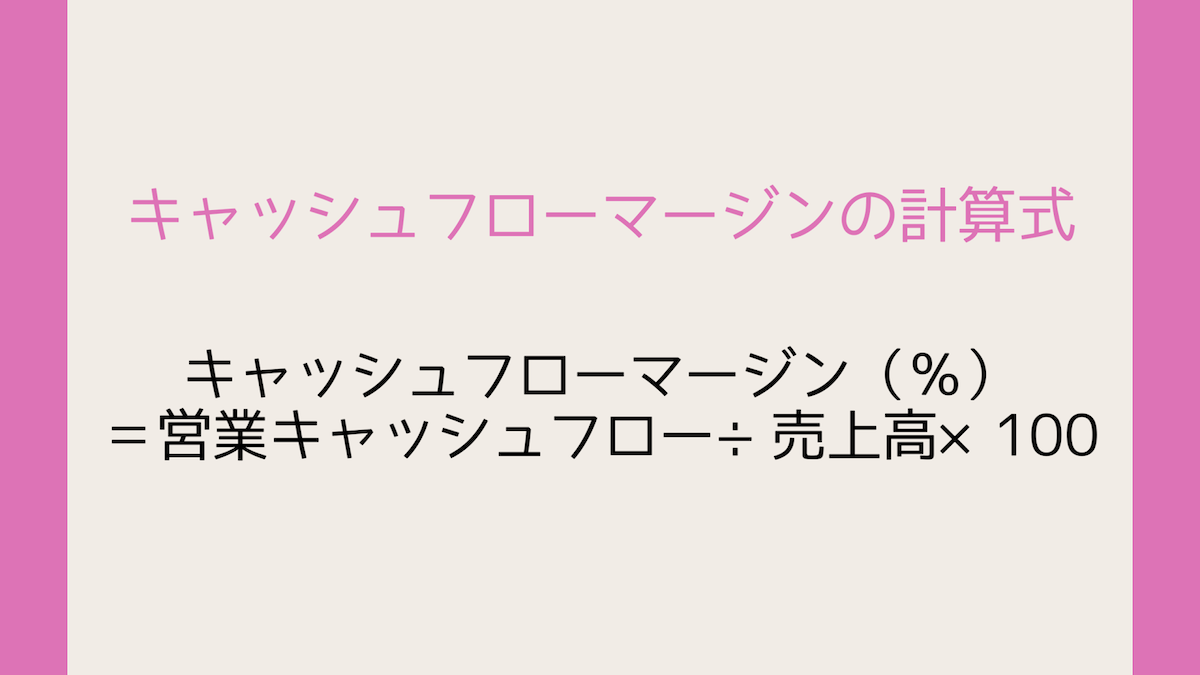

キャッシュフローマージンとは、売上がどれほど効率的に現金を稼いでいるかの割合のことをいいます。計算方法は【キャッシュフローマージン(%)=営業キャッシュフロー÷売上高×100】。売上高は、財務諸表上だと「営業収益」と書かれることもあります。

キャッシュフローマージンの数値が高ければ高いほど、効率的に資本化されたということ。つまり、経費をかけずに利益を得ているということを示しています。営業キャッシュフローが計算式に入っていることから「営業キャッシュフローマージン」と呼ばれることも。

株式を購入する時や、掛売りをする際の与信管理にも必要とされていますが、転職先を決める際にも見ておきたい数字のひとつです。

キャッシュフローマージンの結果の見方

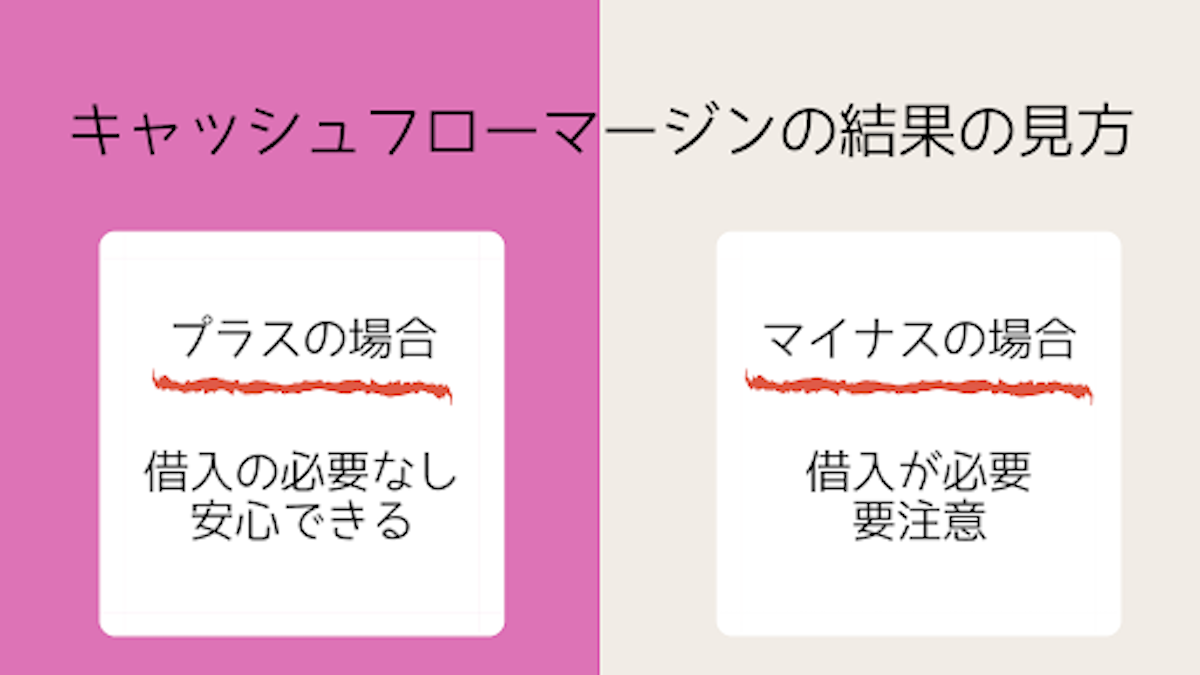

キャッシュフローマージンは、プラスなら安心、マイナスなら要注意です。

キャッシュフローマージンがプラスの場合

キャッシュフローマージンがプラスの場合、キャッシュ(現金)があるということを示しています。つまり借入の必要がなく本業を運営していけるということ。安心できる企業といえるでしょう。

キャッシュフローマージンがマイナスの場合

一方でキャッシュフローマージンがマイナスの場合には、現金がなく、借入が必要になる可能性が高いことを示しています。つまり、資産よりも負債が多く「資産<負債」の状態になっているということ。状況をより見極める必要があります。

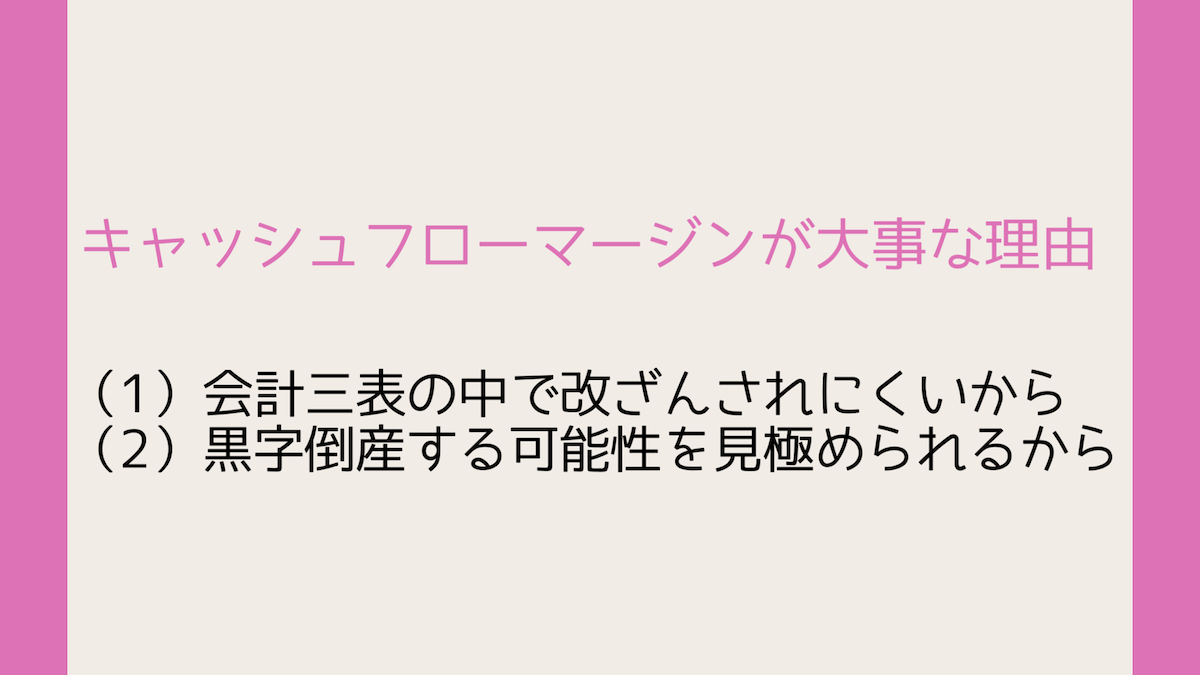

キャッシュフローマージンはどうして大事なのか

キャッシュフローマージンが大事といわれている理由は2つあります。

(1)会計三表の中で改ざんされにくいから

(2)黒字倒産する可能性を見極められるから

キャッシュフローマージンが大事な理由:会計三表の中で改ざんされにくいから

キャッシュフローマージンが大事だといわれているひとつ目の理由は、会計三表の中で改ざんされにくい書類だからです。

会計三表(損益計算書、貸借対照表、キャッシュフロー計算書)のうち、売上高や営業利益の書かれた損益計算書はやろうと思えば改ざんできてしまう書類です。たとえば利益を大きく見せるには次のふたつの方法があります。

- 売り上げを多く見せる

- 経費を少なくする

たとえば、売り上げを多く見せるために契約前の売上高を見込みで計上したり、経費を少なくするためにかかった費用を翌期に持ち越したりすることが考えられます。決して良いことではありませんが、利益を大きく見せることは可能なのです。

一方でキャッシュフロー計算書は、現金や銀行などの金融機関の記録が証明として添付されるため、改ざんをすることはまずできない書類。ごまかすことのできない唯一の会計書類であるため、信用度の高い数字を見ることができます。

キャッシュフローマージンが大事な理由:黒字倒産する可能性を見極められるから

キャッシュフローマージンが大事だといわれているふたつ目の理由は、黒字倒産する可能性を見極められるから。

手元に現金がないと、利益が出ているのに倒産する「黒字倒産」を招く恐れがあります。黒字倒産とは、すぐに現金化できない在庫などの資産しか持っていないために経費などの支払いが滞り、立ち行かなくなることで起こる倒産のこと。

キャッシュフローマージンを見ることで、利益だけでなく現金の有無を把握し、黒字倒産の可能性を見極めることができます。

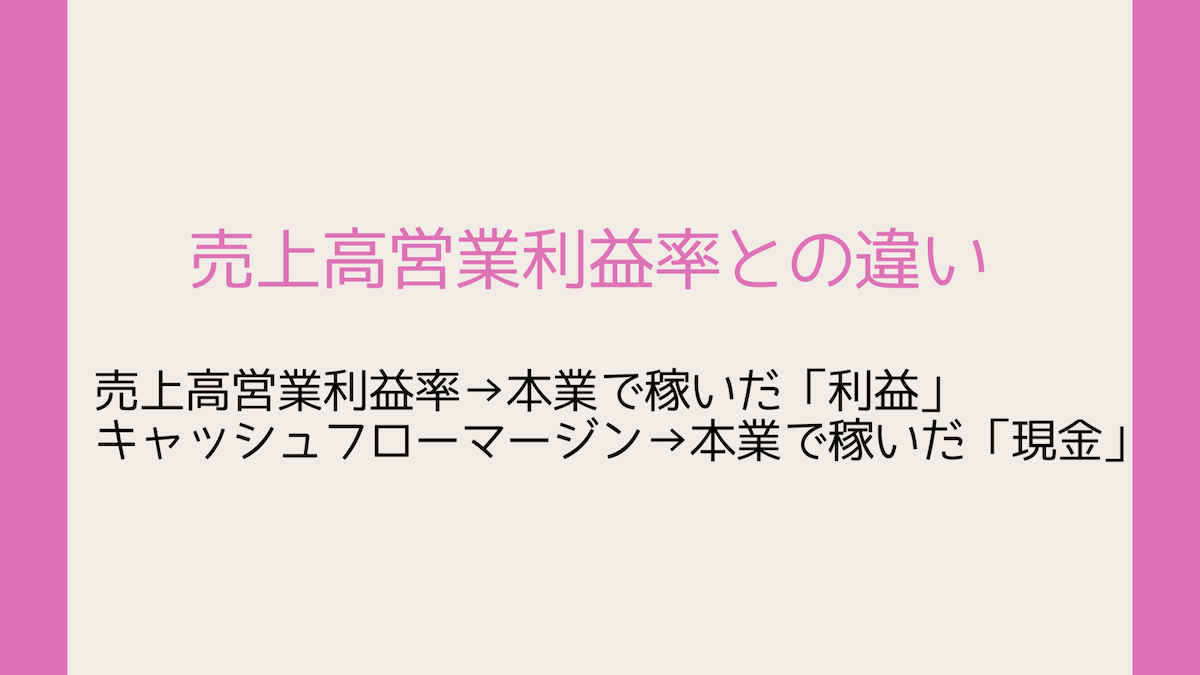

キャッシュフローマージンと売上高営業利益率との違い

キャッシュフローマージンと似た指標に「売上高営業利益率」というものがあります。売上高営業利益率の計算方法は【売上高営業利益率(%)=営業利益÷売上高×100】。

キャッシュフローマージンと売上高営業利益率の違いは、最終的に何を求めているかです。

売上高営業利益率が本業で稼いだ「利益」を求めているのに対し、キャッシュフローマージンは本業で稼いだ「現金(キャッシュ)」を求めています。似ているようで少し違うので注意しておきましょう。

営業キャッシュフローとは?

キャッシュフローマージンを求める計算式は【キャッシュフローマージン(%)=営業キャッシュフロー÷売上高×100】でした。この式に出てくる「営業キャッシュフロー」とはどのようなことを指すのでしょうか?

営業キャッシュフローとは、本業の営業活動から経費を引いて、どれだけ現金を稼いだかを表したもの。この経費には、人件費や原価、法人税の支払いや保険金収入、損害賠償金の支払いなどが含まれます。

財務諸表上では「営業活動によるキャッシュ・フロー」と表記されることが多いです。

営業キャッシュフローがプラスの場合

営業キャッシュフローがプラスの場合、本業が順調ということを表しています。しかし、営業キャッシュフローがプラスでも、損益計算書の営業利益を下回っている場合には、その利益は本業以外のところから出ているので注意しましょう。

営業キャッシュフローがマイナスの場合

営業キャッシュフローがマイナスの場合、本業で稼げていないことを表しています。一時的なマイナスなら問題はありませんが、継続してマイナスの場合は破綻する可能性が大きいです。

ただし、成長過程の企業は経費での出費が多い傾向にあるため、手元に現金がなくなりマイナスになりやすいことも事実。見極めが必要です。

キャッシュフローとは

そもそもキャッシュフローとは現金のフロー(流れ)、つまりお金の出入りのことです。現金が出ていくことをキャッシュアウト、入ってくることをキャッシュインといいます。

キャッシュフローを求めるのにも計算式があり、【キャッシュフロー=キャッシュイン−キャッシュアウト】です。

キャッシュフローマージンを見る際の注意点

キャッシュフローマージンをただ求めているだけでは意味がありません。次の2点に気をつけて数字を見ていきましょう。

(1)1年ではなく、数年単位で見る

(2)目安に惑わされず、競合他社と比べる

キャッシュフローマージンを見る際の注意点:1年ではなく、数年単位で見る

キャッシュフローマージンを見る際のひとつ目の注意点は、1年ではなく数年単位で見ることです。

キャッシュフローマージンは1年単位で見るのではなく、数年間分を見ておくと安心できます。というのも「今期だけ現金収入が多くあった」という状況もあり得なくないからです。

たとえば、今期だけ現金での前払金が多く入った場合、キャッシュフローマージンは高くなりますし、現金で高額な出費をした場合には低くなります。このように1年だけで見てしまうと正しい判断を下せなくなりますので、数年単位で分析するようにしましょう。

キャッシュフローマージンを見る際の注意点:目安に惑わされず、競合他社と比べる

キャッシュフローマージンを見る際のひとつ目の注意点は、目安に惑わされず、競合他社と比べることです。

キャッシュフローマージンの目安は15%や8%などと言われることもありますが、大事なのは競合他社と比べてどうかということ。たとえばサービス業と製造業といったまったく違う業種同士を比べてもあまり意味がありません。

『会社四季報』を使って、比較会社欄に書かれた同じくらいの規模で同業の企業と比べたり、転職の際には志望先同士で比較してみるのもいいでしょう。目安に比べて低いからと切ってしまうのではなく、競合他社と比べてどうなのかをチェックします。

キャッシュフローマージンを実際に計算してみる

ここまでキャッシュフローマージンの大切さについてお伝えしました。ここからは実際に計算してみましょう。

キャッシュフローマージンの事例:三菱地所株式会社

- 営業活動によるキャッシュ・フロー:341,766百万円

- 営業収益:1,302,196百万円

【キャッシュフローマージン(%)=営業キャッシュフロー÷売上高×100】でしたね。

三菱地所の数字に当てはめて計算してみると、341,766百万円÷1,302,196百万円×100=26.24%。三菱地所のキャッシュフローマージンは26.24%ということになります。

つまり、売上の26%は現金収入ということです。とても優良といえるでしょう。

キャッシュフローマージンの事例:株式会社パイロット・コーポレーション(PILOT)

- 営業活動によるキャッシュ・フロー:15,189百万円

- 営業収益:103,714百万円

計算式に当てはめて計算してみると、15,189百万円÷103,714百万円×100=14.65%。三菱地所と比べると現金収入の割合が低く感じられるかもしれませんが、悪くない数字といえます。

キャッシュフローマージンの事例:株式会社セブン&アイ・ホールディングス

- 営業活動によるキャッシュ・フロー:576,670百万円

- 営業収益:6,644,359百万円

計算してみると576,670百万円÷6,644,359百万円×100=8.68%。前述の例2社と比べると低い数字ですが、競合と比べると悪くはない数字です。

このように数字だけで比べると低く感じられても、業界で見ると悪くないということもありえるのでキャッシュフローマージンを分析する際には注意しましょう。

キャッシュフローマージンをしっかり把握しよう

与信管理や株式投資以外にも、キャッシュフローマージンを見る必要があるとわかっていただけましたか?

計算式は簡単でも、計算することを避けてしまいがち。数字をしっかりと把握し、相手企業が信頼できるかどうかチェックする癖をつけておきましょう。実務だけでなく、転職の際にも役立つこと間違いなしです。