令和5年10月1日より開始するインボイス(適格請求書)制度。具体的にどのような制度か疑問に思う方も多いでしょう。

この記事では事業を行っている方向けに、インボイス制度の概要とこれからどのように事業に影響が出るのかを説明していきます。

インボイスの概要

インボイスとは、適格請求書とも呼ばれ取引の際に売り手から買い手に渡す、決められた内容を記載した領収書やレシート、請求書などの書類です。

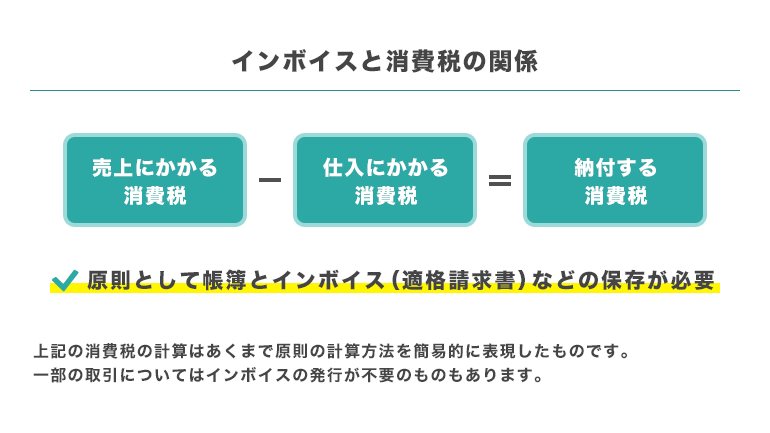

消費税の計算は原則として、売上分の消費税から仕入分の消費税を差し引いた残りを納付します。

インボイス導入前では、買い手は誰から購入したものでも消費税の計算上、仕入れとして計上することが可能でした。

しかし令和5年10月1日のインボイス導入後においては一部の取引を除いて、登録を受けた事業者が発行したインボイスの保存がなければ、消費税の計算上は仕入れとして徐々に認められなくなります。

このため、買い手にとってはインボイスがなければ納税上不利となり、売り手に対してインボイス発行事業者として登録をするよう求められる可能性があります。

インボイス発行事業者の登録をするには消費税の課税事業者でなければいけないため、これまで免税事業者であった個人・法人も取引のため、課税事業者になることを検討する必要があるでしょう。

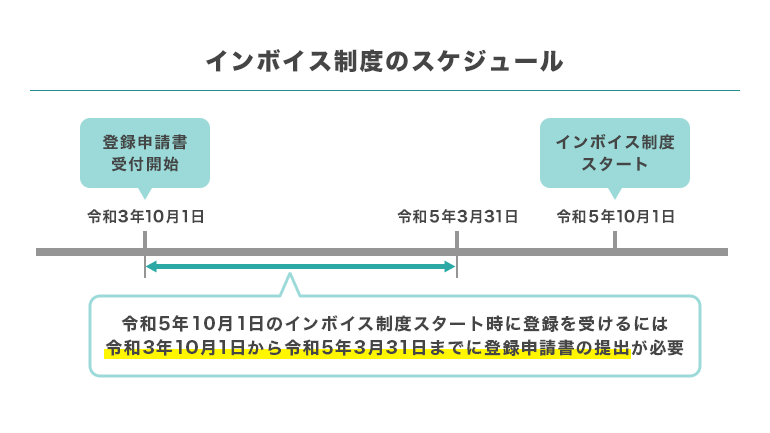

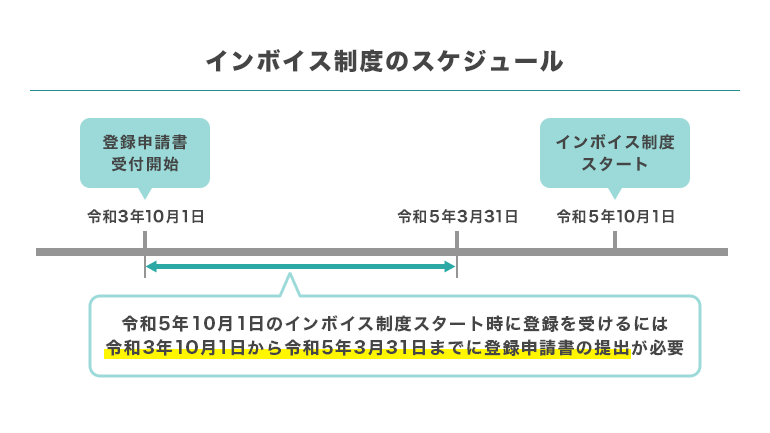

インボイス導入前後のスケジュール

インボイスの概要とともに、インボイス導入にともなうスケジュールについても確認していきましょう。

インボイス制度は令和5年10月1日からスタート。

この令和5年10月1日時点からインボイスの発行をするためには、原則として令和5年3月31日までに登録申請書を税務署へ提出する必要があります。

登録申請書を提出し、登録が認められれば登録番号が渡され、その登録番号でインボイスの発行が行えます。

登録申請書は令和3年10月1日より提出が可能ですので、インボイスの発行事業者となる場合は余裕をもって提出しておきましょう。

インボイスの売り手にとっての影響

インボイス制度が導入された場合、商品の売り手やサービスを提供する人にとって、どのような影響があるのでしょうか?わかりやすく説明していきます。

インボイス(適格請求書)の交付が義務に

インボイス制度のもとでは、商品の売り手やサービスの提供者などは「適格請求書」(通称インボイス)と呼ばれる、決められた内容を記載した書類を取引の相手に渡さなければいけません。

この書類の形式はレシート、領収書、請求書などで、決められたことが記載されていれば書き方は自由です。

そして「適格請求書」には次のことを書く必要があります。

【インボイス(適格請求書)に書くこと】

①売り手の氏名(名称)

②登録番号

③取引の年月日<

④取引の内容(軽減税率の対象である場合はその旨も書く)

⑤税率ごとの取引の税抜金額または税込金額の合計額

⑥上記の合計額ごとの適用税率

⑦税率ごとの消費税額

⑧取引の相手方の氏名(名称)

なお、一定の取引については適格請求書(インボイス)の発行が不要とされています。

インボイスの詳しい書き方についてはこちらをご参照ください。

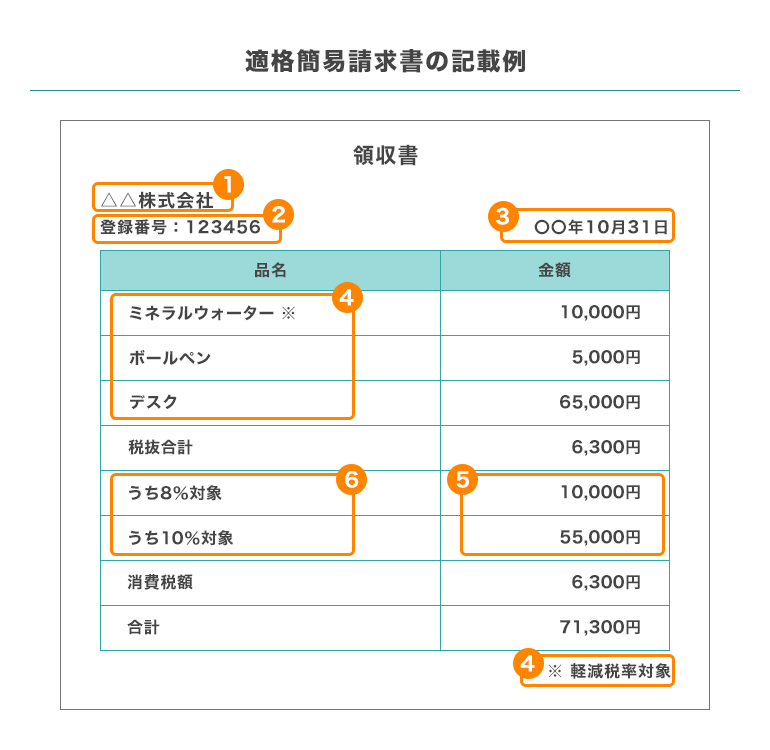

小売・飲食業などは簡略な書き方(適格簡易請求書)でも可

インボイス制度では、小売業や飲食業、タクシー業など、不特定多数の客に商品やサービスを提供する場合、簡略なインボイスの書き方を認めています。「適格簡易請求書」といい、次のことを記載すればよいとされています。

【簡略なインボイス(適格簡易請求書)に書くこと】

①売り手の氏名(名称)

②登録番号

③取引の年月日

④取引の内容(軽減税率の対象である場合はその旨も書く)

⑤税率ごとの取引の税抜金額または税込金額の合計額

⑥上記の合計額ごとの適用税率または税率ごとの消費税額

本来のインボイスと違う点は取引の相手方の氏名を書く必要がない点と、「適用税率」または「税率ごとの消費税額」のどちらかを書けばよい点が挙げられます。

インボイス(適格請求書)を発行しない場合に困ること

売り手がインボイスを発行しない場合、買い手が消費税の計算の際に困ることがあります。

消費税は原則として、売上にかかる消費税から仕入や費用にかかる消費税を差し引いた残りを国などに納付します。

インボイス制度のもとでは、消費税の計算上「仕入や費用にかかる消費税」を計上するにはインボイスの保存などが原則として必要。

つまり売り手がインボイスの発行事業者ではなく、インボイスを渡せない場合、その客である買い手はお金を払ったにもかかわらず、「仕入や費用にかかる消費税」を計上できません。その買い手は消費税の計算で損をしてしまう可能性があります。

そのため、買い手としてはインボイスを発行してくれる売り手のほうが取引相手として選びやすいといえるでしょう。

そのため、インボイスの発行ができない事業者は取引の中止をされる可能性もあります。

インボイスの発行事業者となるべきか考えている方は次の記事をご参照ください。

インボイスの発行事業者となるには

インボイス(適格請求書)の発行事業者となるには2つの条件があります。

- 消費税の課税事業者であること

- 一定の期間内に登録申請書を提出すること

インボイスの発行事業者の条件①消費税の課税事業者とは

「消費税の課税事業者」とは、消費税を納める義務のある事業者のことをいいます。

原則として次のすべてに該当する事業者は消費税の納税義務がありません。

- 前々事業年度(※)での消費税のかかる売上が1,000万円以下であること

- 資本金の額が1,000万円未満であること(法人の場合のみ)

(※)個人事業主の場合は前々年

消費税の納税義務がない事業者を「免税事業者」と呼びますが、免税事業者であってもインボイスの発行事業者となるためには、あえて消費税の課税事業者となる必要があります。

通常、免税事業者が課税事業者となるには特定の届出が必要ですが、一定時期まではインボイスの登録申請書を出せばこの届出が不要となります。

インボイスの発行事業者の条件②インボイスの登録申請書とは

インボイスの発行事業者(適格請求書発行事業者)となるには、税務署へ登録申請書を出す必要があります。

登録申請書の提出は令和3年10月1日からでき、令和5年3月31日までに提出すれば、インボイス制度が開始する令和5年10月1日から登録が可能。

また、免税事業者が令和5年3月31日までに登録申請書を提出すれば、課税事業者となるための届出は不要で、令和5年10月1日から自動的に消費税の課税事業者となります。

インボイスの発行事業者となるには消費税の課税事業者となることが前提です。

課税事業者となると納税に伴うキャッシュアウトが生じますし、経理上も複雑になります。

インボイスの発行事業者となるかどうかは、営む事業の内容や得意先との取引継続の必要性などと比べて、よく検討しましょう。

買い手はインボイスと帳簿の保存が必要

取引の買い手の立場から、インボイス制度で気をつけるポイントについて説明していきます。

インボイス制度のもとでは、消費税の計算上「仕入や費用にかかる消費税」を計上するには原則として帳簿とインボイス(適格請求書)の保存が必要となります。

なおインボイス(適格請求書)については代わりに次のものでもよいとされています。

- 適格簡易請求書

- 適格請求書または適格簡易請求書のデジタルデータ

- 仕入れ明細書などで適格請求書に必要なことが書かれたもの

また、インボイス(適格請求書)の発行が不要とされている、3万円未満の電車代など一部の取引については、帳簿のみ保存すればよいとされています。

消費税については税理士へ相談を

今回のまとめです。

- 顧客によってはインボイスの発行ができないと取引の中止をされる可能性がある

- インボイスの発行は登録事業者でなければできない

- 登録事業者になるには課税事業者となる必要がある

とくに免税事業者が課税事業者となる場合には取引上の必要性と、消費税の納税にともなう金銭的・事務的な負担を天びんにかけることになります。

課税事業者となった際の消費税計算は複雑で、自分でやろうとすると本業の時間を圧迫することも。

インボイス導入や課税事業者となるべきかについては専門家である税理士相談しましょう。

税理士紹介サービスSHIRIIZEでは紹介無料・2か月間顧問料半額で優秀な税理士をご紹介します。

インボイスでお困りならぜひ税理士にご相談ください!